"ทรีนีตี้" มองการลงทุนปี 2566 เงินทุนเคลื่อนย้ายเร็ว มีทั้งปัจจัยบวก และลบเข้ามากระทบ จีนเปิดประเทศหนุนเศรษฐกิจโตผ่านช่องทางการท่องเที่ยว

"ทรีนีตี้" มองการลงทุนปี 2566 เงินทุนเคลื่อนย้ายเร็ว มีทั้งปัจจัยบวก และลบเข้ามากระทบ จีนเปิดประเทศหนุนเศรษฐกิจโตผ่านช่องทางการท่องเที่ยว การค้าและการลงทุนทางตรง และฟันด์โฟล์วไหลเข้าตลาดทุนในไตรมาสแรก ธนาคารกลางสหรัฐมีโอกาสกลับทิศทางการขึ้นดอกเบี้ยเป็นการคงดอกเบี้ยและลดดอกเบี้ยปลายปี ขณะที่ช่วงกลาง - ปลายปีมีความเสี่ยงฟันด์โฟล์วไหลย้อนกลับไปลงทุนในกลุ่มประเทศเอเชียเหนือ ขณะที่ดัชนีหุ้นไทยปีกระต่ายจะแกว่งอยู่ระหว่าง 300 จุด ชี้ไตรมาสแรกของปีนี้ หุ้นไทยจะให้ผลตอบแทนดีที่สุด ให้เพิ่มน้ำหนักลงทุนในหุ้นกลุ่มธนาคาร กลุ่มค้าปลีก กลุ่มโรงไฟฟ้า กลุ่ม Infrastructure Fund กลุ่ม Industrial Estate และกลุ่มโทรคมนาคม มองว่าตลาดหุ้นไทยครึ่งปีแรกดีกว่าครึ่งปีหลัง

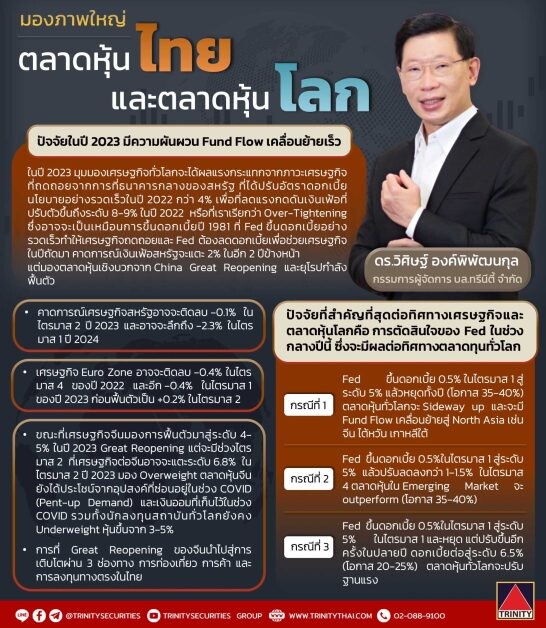

ดร.วิศิษฐ์ องค์พิพัฒนกุล กรรมการผู้จัดการ บริษัทหลักทรัพย์ ทรีนีตี้ จำกัด เปิดเผยว่า ในปี 2566 ตลาดหุ้นทั่วโลกผันผวนได้รับแรงกระแทกจากภาวะเศรษฐกิจถดถอย ซึ่งเป็นผลจากการที่ธนาคารกลางสหรัฐ หรือ Fed ได้ปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างรวดเร็วในปี 2565 โดยขึ้นดอกเบี้ยรวมกว่า 4% เพื่อที่ลดแรงกดดันเงินเฟ้อที่ปรับตัวขึ้นในระดับ 8 - 9% ในปี 2565 หรือที่เราเรียกว่า Over-Tightening เหมือนที่เคยเกิดขึ้นในปี 2523 และ Fed ต้องลดดอกเบี้ยเพื่อช่วยเศรษฐกิจ มองว่าเงินเฟ้อของสหรัฐจะแตะระดับ 2% ใน 2 ปีข้างหน้า มองค่าเงิน US$ จะอ่อนค่าลงได้ผ่านจุดสูงสุดไปแล้ว และจะไม่กลับไปแข็งค่าอีกในระยะสั้น

"ผลจากการที่ Fed ขึ้นดอกเบี้ยแรง และเร็วจะทำให้เศรษฐกิจสหรัฐฯ อาจจะติดลบ 0.1% ในไตรมาส 2 ปีนี้ และอาจจะลากยาวถึงติดลบ 2.3% ในไตรมาส 1 ปี 2567 ขณะที่เศรษฐกิจ Euro Zone อาจจะติดลบ 0.4% ในไตรมาส 4 ของปี 2565 และติดลบอีก 0.4% ในไตรมาส 1 ของปีนี้ ก่อนที่ฟื้นตัวบวก 0.2% ในไตรมาส 2 ส่วนเศรษฐกิจจีนมองการฟื้นตัวอยู่ที่ระดับ 4 - 5% และอาจจะฟื้นตัวแตะระดับ 6.8% ในไตรมาส 2 ของปี 2567 จึงมองการ Overweight ตลาดหุ้นจีนยังได้ประโยชน์จากอุปสงค์ที่ซ่อนอยู่ (Pent-up Demand) และเงินออมที่เก็บไว้ในช่วงการแพร่ระบาดของ COVID-19 ตลอดจนการที่กองทุนระดับโลกยังคง underweight หุ้นจีน 3 - 5%"

ดร.วิศิษฐ์ กล่าวว่า การตัดสินใจเรื่องนโยบายดอกเบี้ยของ Fed ในช่วงกลางปีนี้ จะเป็นปัจจัยที่สำคัญที่สุด และจะมีผลต่อทิศทางตลาดทุนทั่วโลก โดยคาดการณ์ไว้ 3 กรณี ได้แก่

กรณีที่ 1: Fed ขึ้นดอกเบี้ย 0.5% ในไตรมาส 1 สู่ระดับ 5% แล้วหยุดทั้งปี มองมีโอกาสเกิดขึ้น 35 - 40% ผลคือ ตลาดหุ้นทั่วโลกจะ Sideway up แต่ฟันด์โฟล์วจะเคลื่อนย้ายมาสู่เอเชียเหนือมากขึ้น (กรณีฐาน)

กรณีที่ 2: Fed ขึ้นดอกเบี้ย 0.5% ในไตรมาส 1 สู่ระดับ 5% แล้วปรับลดลงกว่า 1 - 1.5% ในไตรมาส 4 มองมีโอกาสเกิดขึ้น 30 - 35% ผลคือ ตลาดหุ้นใน Emerging Market จะ outperform

กรณีที่ 3: Fed ขึ้นดอกเบี้ย 0.5% ในไตรมาส 1 สู่ระดับ 5% ในไตรมาส 1 และหยุด และปรับขึ้นดอกเบี้ยต่ออีกครั้งในช่วงปลายปีสู่ระดับ 6.5% มองมีโอกาสเกิดขึ้นแค่ 20% ผลคือ ตลาดหุ้นทั่วโลกจะปรับฐาน (สถานการณ์ที่เลวร้ายสุด)

อย่างไรก็ตาม การคาดการณ์ว่าเศรษฐกิจสหรัฐฯ ถดถอย ขณะที่จีนได้ประกาศเปิดประเทศ จะส่งผลให้ Fund Flow ไหลออกจากสหรัฐฯ และเข้ามาลงทุนในตลาดหุ้นเกิดใหม่ต่อเนื่องจากปี 2565 เห็นได้จากการที่นักลงทุนต่างประเทศซื้อหุ้นใน ASEAN 6 ประเทศ กว่า 1.2 หมื่นล้านเหรียญสหรัฐฯ ซึ่งถือเป็น Fund Flow ที่สูงสุดในประวัติศาสตร์ ขณะที่ประเทศไทยพบว่ามี Fund Flow จากนักลงทุนต่างประเทศไหลเข้ากว่า 6 พันล้านเหรียญสหรัฐฯ หรือมากกว่า 2 แสนล้านบาท ทำให้ MSCI ของ ASEAN ถูก overweight สูงกว่า Benchmark กว่า 1.6% และเงินยังไหลเข้าต่อเนื่อง ในช่วงสัปดาห์แรกของปี 2566 ซึ่งนักลงทุนต่างประเทศเป็นฝ่ายซื้อสุทธิกว่า 7.8 พันล้านบาทในตลาดหุ้นไทย และ 4.2 หมื่นล้านบาท ในตลาดพันธบัตรระยะสั้นไทย และยังคาดว่าในช่วงครึ่งปีหลังจะเห็นเงินไหลไปลงทุนประเทศในเอเชียเหนือ เช่น เกาหลีใต้ และไต้หวัน มากขึ้น และจะทำให้กลุ่ม Tech ในจีน ไต้หวัน และเกาหลีใต้ outperform ขึ้นมา ซึ่งจะเป็นปัจจัยเสี่ยงต่อฟันด์โฟล์วไหลออกจากตลาดหุ้น ASEAN รวมถึงหุ้นไทย

ดร.วิศิษฐ์ กล่าวว่า ตลาดหุ้นไทยปี 2566 มีทั้งปัจจัยบวก และลบที่มีผลต่อการลงทุน และมองว่าดัชนีหุ้นไทยจะแกว่งอยู่ระหว่าง 300 จุด (13 เท่าของกำไรต่อหุ้น 117 บาท และ 15 เท่า ของกำไรต่อหุ้น 117 บาท ในปี 2567 ตามลำดับ) โดยช่วงไตรมาส 1 จะเป็นช่วงที่ตลาดหุ้นไทยให้ผลตอบแทนที่ดีที่สุด แนะนำการลงทุนเป็น Sector Rotation โดยให้น้ำหนักลงทุนมากกว่าตลาด (Overweight) ไปยังกลุ่มธนาคาร กลุ่มค้าปลีก กลุ่มโรงไฟฟ้า กลุ่ม Infrastructure Fund กลุ่ม Industrial Estate และกลุ่มโทรคมนาคม แต่ให้น้ำหนักลงทุนน้อยกว่าตลาด (Underweight) กลุ่มพลังงาน

"ช่วงไตรมาสที่ 1 ของปี 2566 ตลาดหุ้น ASEAN และ SET Index จะ Outperform ตลาดหุ้นโลก เพราะตลาดหุ้น ASEAN ได้ผลประโยชน์จากค่าเงินดอลลาร์ที่อ่อนลง ต้นทุนวัตถุดิบที่ถูกลงเงินเฟ้อที่ลดลง แต่คาดว่านับตั้งแต่ไตรมาส 2 หรืออย่างช้าในไตรมาส 4 นักลงทุนต่างประเทศเริ่มหาจังหวะที่จะลดการลงทุนหุ้น ใน ASEAN อาจขายหุ้นประมาณหนึ่งส่วนสามของ 1.2 หมื่นล้านเหรียญสหรัฐฯ ที่ซื้อมาปี 2565 หรือ 4 พันล้านเหรียญ เพื่อคงน้ำหนักลงทุนให้เท่า Benchmark MSCI Emerging Market "

การจัด Asset Allocation ปี 2566 ให้เพิ่มน้ำหนักการลงทุนใน Global Fixed Income 25 - 30% หุ้นใน Emerging Market 20 - 25% โดยเน้นน้ำหนักหุ้นจีน และเวียดนาม หุ้นไทย 10 - 15% ทองคำ 5 - 10% หุ้นยุโรปและหุ้นญี่ปุ่น 5% และเงินสด 25 - 30%

"ปี 2566 เป็นปีที่มีความผันผวนอย่างมาก มีทั้งปัจจัยที่เป็นบวก และลบผสมกันอย่างมาก เงินทุนเคลื่อนย้ายเร็วขึ้น Fed มีโอกาสกลับทิศจากการขึ้นดอกเบี้ยต้นปี ไปเป็นลดดอกเบี้ยแทน และอาจจะลดกว่า 1.75% ในปลายปี 2566 หรือการลดดอกเบี้ยของ Fed จะเกิดขึ้นอย่างช้าที่สุดในไตรมาส 1 ปี 2567 หรือเรียกว่า Fed Pivot ค่าเงิน US$ จะอ่อนค่าลงอย่างรวดเร็วช่วงที่ Fed หยุดการขึ้นดอกเบี้ย กลยุทธ์ลงทุน แนะนำให้ Overweight ในสินทรัพย์ที่ไม่ใช่ดอลลาร์ มองค่าเงิน Yen แข็งค่าขึ้นขณะที่ราคาทองคำในรูปเงินดอลลาร์มีโอกาสขยับค่าขึ้น"

ดร.วิศิษฐ์ กล่าวทิ้งท้าย ในส่วน กนง.ของไทย อาจจะปรับเพิ่มดอกเบี้ยนโยบายอีก 0.25% อีก 2 ครั้ง ในวันที่ 25 มกราคม และ 29 มีนาคม แล้วจะหยุดการขึ้นดอกเบี้ย เพราะเงินเฟ้อได้ผ่านจุดสูงสุดไปแล้ว

ปัจจัยบวก และปัจจัยเฝ้าระวังที่ส่งผลต่อตลาดหุ้นไทย

| ปัจจัยบวก | ปัจจัยเฝ้าระวัง |

| 1. การเลือกตั้ง สถิติในอดีตนับตั้งแต่ปี 2531 มีการเลือกตั้ง 12 ครั้ง พบว่า ตลาดหุ้นไทยให้ผลตอบแทน 5.2% (Medium) ช่วง 3 เดือนก่อนการเลือกตั้งด้วยความน่าจะเป็น 73% จากการจับจ่ายใช้สอยที่มีเพิ่มขึ้นก่อนการเลือกตั้ง | 1. จีนเปิดประเทศอาจนำไปสู่การระบาดรอบใหม่ของ COVID เนื่องจากการเปิดเมืองของจีนเกิดขึ้นในช่วงการระบาดของ COVID ในจีนสูงถึง 40,000 คนต่อวัน |

| 2. จีนเปิดประเทศหนุนการท่องเที่ยวขยับขึ้นมาอยู่ที่ 24-25 ล้านคนในปีนี้ จากปีก่อนที่ 11 ล้านคน หนุน GDP เพิ่มขึ้น 3.4 - 4 หมื่นล้านเหรียญสหรัฐฯ หรือเกือบ 5% ของ GDP คาดการณ์ดุลบัญชีเดินสะพัดถึงระดับ 0.5% ของ GDP ในปี 2566 GDP ไทยถูกปรับขึ้นสูงถึง 3.5 - 3.8% ในปี 2566 | 2. เศรษฐกิจโลกในปี 2566 เติบโต 2.2% เป็นการเติบโตน้อยสุดในรอบกว่า 20 ปี (ยกเว้นปี 2551 และ 2563) ส่งผลกระทบถึงการส่งออก และเศรษฐกิจที่ถดถอยลง และทำให้เกิด Derating ของตลาดหุ้น และมองว่าตลาดหุ้นทั่วโลกยังไม่สะท้อนถึงการถดถอยของภาคการผลิต และเสี่ยงที่จะมีการ down grade ของกำไรต่อหุ้น Recession ใน สหรัฐฯ ส่วนหุ้นไทยคาดการณ์กำไรต่อหุ้น ที่ 117 บาท ต่อหุ้น ในปี 2567 |

| 3. เงินลงทุนตรง (FDI) ไหลเข้ามาลงทุนต่อเนื่องโดยเฉพาะsector ยานยนต์ไฟฟ้า ที่ในปี 2565 FDI เข้าไทย 1.5 หมื่นล้านเหรียญ ถือเป็น FDI ที่เข้าไทยสูงเป็นอันดับ 2 ในรอบ 10 ปี | 3. การถดถอยของเศรษฐกิจยุโรป และสหรัฐฯ จะส่งผลกระทบเชิงลบในการเติบโตต่อเศรษฐกิจไทย การส่งออก และการบริโภคในในปี 2566 เพราะที่ผ่านมาเศรษฐกิจไทยฟื้นจากการส่งออก (Gross Export) ซึ่งการส่งออกมี สัดส่วนมากกว่า 60% ของ GDP |

| 4. สินค้าโภคภัณฑ์ และเงินเฟ้อจะเป็นขาลง และได้ผ่านจุดสูงสุดไปแล้ว | 4. FED อาจเปลี่ยนมุมมองในการขึ้นดอกเบี้ยนโยบายในช่วงกลางปี และในสถานการณ์ที่เลวร้ายสุด ปรับมุมมองการขึ้นดอกเบี้ยใหม่มาสู่ระดับ 6.5% (ความน่าจะเป็น 20 - 25%) |

| 5. สภาพคล่องเริ่มดีขึ้น Credit Spread ที่อ่อนค่าลง บ่งชี้ถึงยังไม่เกิดความเสี่ยงจาก Credit Default |

ติดต่อเราได้ที่ facebook.com/newswit